De eerste drie maanden van 2017 bleken volgens HDN, op basis van het aantal hypotheekaanvragen, het ‘beste’ eerste kwartaal van de afgelopen jaren. De kans is zeer groot dat het eerste kwartaal van 2018 dat stokje gaat overnemen.

De eerste drie maanden van 2017 bleken volgens HDN, op basis van het aantal hypotheekaanvragen, het ‘beste’ eerste kwartaal van de afgelopen jaren. De kans is zeer groot dat het eerste kwartaal van dit jaar dat stokje gaat overnemen: januari 2018 bleek eerder de beste januarimaand, en februari blijkt nu de beste februarimaand, beide gemeten vanaf 2011. Het aantal aanvragen ligt maar liefst 22% hoger dan na dezelfde periode vorig jaar. De aanhoudende stroom renteverhogingen heeft daar op twee manieren toe bijgedragen.

Naast verhogen ook oversluiten in de lift

Allereerst worden in tijden van renteverhogingen aanvragen versneld ingediend bij geldverstrekkers. Bij twijfel over de acceptatiemogelijkheden van een aanvraag komt het ook wel voor dat een aanvraag tegelijk bij meerdere aanbieders wordt ondergebracht. Ten tweede zien we bij renteverhogingen een duidelijke toename van consumenten die de huidige hypotheek willen oversluiten naar een andere geldverstrekker. Zeker voor consumenten waarvan de huidige rentevaste periode binnen enkele jaren afloopt, kan oversluiten financieel of qua rentezekerheid gunstig uitpakken. De verhoogde kostengrens voor Nationale Hypotheek Garantie (NHG) per 1 januari (tot €265.000,-) zal wellicht een extra kans zijn. Voordeel van een stijgende hypotheekrente is dat de te betalen rentevergoeding (‘boete’) lager uitvalt, de geldverstrekker loopt immers minder rente-inkomsten mis.

Toch is de oplopende rente niet de enige oorzaak van het hoge aantal hypotheekaanvragen. De op volle toeren draaiende woningmarkt vormt uiteraard de hoofdoorzaak daarvan. In februari lieten met name Friesland en Drenthe

een toename zien, terwijl Zeeland wat achterbleef. Naast verhuizen kiezen consumenten er ook steeds vaker voor om hun huidige woning aan te passen door de lopende hypotheek te verhogen, middels een tweede hypotheek of een onderhandse verhoging zonder notarisbezoek.

Stijgend aandeel hogere inkomens en hypotheken

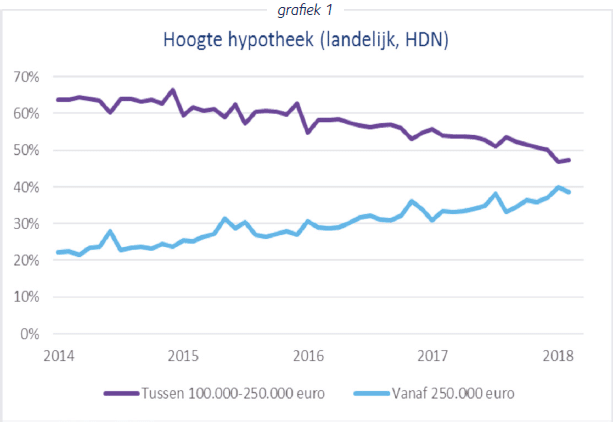

Naast de toename van oversluitingen en verhogingen, zorgden de stijgende huizenprijzen en het teruglopende woningaanbod in grote delen van ons land – met name in de prijsklasse tot €250.000,- – voor het laagste aandeel van veertig minners sinds 2011: slechts 46% van de hypotheekaanvragen komt van een aanvrager in de leeftijd tot 40 jaar. Ook is het aandeel hypotheken met een hoofdsom tussen €100.000,- en €250.000,- inmiddels onder de 50% gezakt.

Daarnaast is een daling zichtbaar in het aandeel aanvragers met een gezamenlijk inkomen tot €50.000,-. Dat heeft naast de hiervoor genoemde redenen deels te maken met de aanpassing van de Nibud-leennormen over de afgelopen jaren, waarbij de leencapaciteit van lagere en middeninkomens werd teruggebracht. Na elke wijzigingsdatum (per 1 januari van elk jaar en per 1 juli 2015) valt het aandeel terug. Sinds dit jaar ligt het aandeel huishoudinkomen vanaf €75.000,- zelfs hoger.

(bron: De Hypotheekshop)