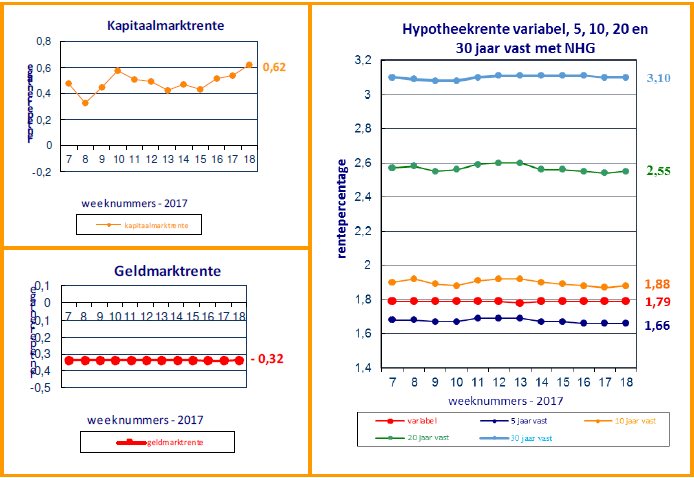

De (uitgekomen) verwachting van beleggers dat Emmanuel Macron de Franse presidentsverkiezingen zou gaan winnen, zorgde sinds half april voor een oplopende rente op de kapitaalmarkt.

De (uitgekomen) verwachting van beleggers dat Emmanuel Macron de Franse presidentsverkiezingen zou gaan winnen, zorgde sinds half april voor een oplopende rente op de kapitaalmarkt. De stijging van de kerninflatie in het eurogebied (tot 1,2% in april) heeft dat effect versterkt. Met een vertraging van twee weken volgden vorige week voorzichtig de eerste verhogingen van de hypotheekrente. Deze waren afkomstig van aanbieders met een wat kleiner marktaandeel. Eerder had SNS Bank haar actietarieven juist met twee weken verlengd.

De gevolgen voor de gemiddelde hypotheekrentes bleven beperkt. Opmerkelijk was wederom het verschil

daarbij tussen de NHG en niet-NHG rentetarieven. Waar de NHG-rentes op 10 en 20 jaar vast licht stegen,

daalden de gemiddelde hypotheekrentes zonder Nationale Hypotheek Garantie juist. Deze trend is al langere tijd zichtbaar en lijkt sinds een maand of twee verder door te zetten.

Uit een onderzoek door PwC blijkt dat de nieuwe regels vanuit het Bazels Comité (Basel IV) grote gevolgen kunnen hebben voor Nederlandse banken. Bijvoorbeeld dat rendementen op hypotheken fors lager uitvallen. En dat zou invloed kunnen hebben op de hoogte van de hypotheekrente. De invoering van de nieuwe bankenregels is echter al meerdere keren uitgesteld. Na inwerkingtreding van de Europese hypothekenrichtlijn MCD in 2016, is dus mogelijk wederom een verdere verslechtering van de positie van de Nederlandse consument in aantocht.

Alternatieven voor het lang vastzetten van de hypotheekrente

Sinds begin 2015 kiezen steeds meer consumenten ervoor om de hypotheek lang vast te zetten. In een paar

jaar tijd is de gemiddelde renteduur voor nieuwe hypotheken flink gestegen, van 11 jaar in 2014 tot bijna 17 jaar vorige maand. Door de historisch lage rente en de toetreding van nieuwe aanbieders als pensioenfondsen zijn de verschillen tussen korte en lange rentevaste perioden erg klein geworden. Hierdoor kost een lange rentezekerheid op dit ogenblik maandelijks vaak slechts een paar tientjes meer. Maar zoals met alles kent ook deze keuze voor- en nadelen. Door de hypotheekrente 20 of zelfs 30 jaar vast te zetten kan iemand niet meer profiteren van een eventuele verdere daling van de rente en kunnen de totale kosten over de hele looptijd van de hypotheek hoger zijn. Daarom bespreken we in dit artikel twee alternatieven waarbij de nadelige gevolgen van het lang vastzetten van de rente worden ingeperkt.

1) Kies voor een rentemix

De rentemix is een variant uit de oude doos. Daarin heeft een deel van de hypotheek bijvoorbeeld een

lange (voorbeeld 20 jaar vast) en een ander deel een korte rentevaste periode. Voor de korte rentevaste

periode wordt vaak gekozen voor een variabele hypotheekrente maar dat hoeft niet. Deze constructie

heeft twee voordelen ten opzichte van de keuze voor één rentevaste periode (voorbeeld 10 jaar vast).

Allereerst kunnen de totale maandlasten lager uitvallen, zeker als de variabele rente een stuk lager ligt dan de langere rentes. Het tweede voordeel betreft het spreiden van de risico’s. Door te kiezen voor meerdere rentevaste periodes van verschillende duur, wordt het risico beperkt dat de maandlasten flink stijgen op het moment dat de renteperiode afloopt en moet worden verlengd.

De constructie van de rentemix wordt op dit ogenblik niet altijd meer geadviseerd: door de aantrekkelijke hoogte van met name de lange rentes en het geringe verschil tussen kort en lang, is het maandlastenvoordeel van een korte rente over het algemeen slechts beperkt. En door de verplichte annuïtaire aflossing is het renterisico erg verkleind, omdat de hypotheekschuld na 20 jaar is teruggebracht tot minder dan helft van de oorspronkelijke schuld. Wellicht dat een combinatie van 10 jaar met 20 of 30 jaar vast een actuele variatie hierop kan vormen.

2) Kies voor 10 jaar vast en zet de maandelijkse besparing apart

Voor wie twijfelt tussen bijvoorbeeld 10 jaar vast en 30 jaar vast, is de volgende mogelijkheid het

overwegen waard. We zijn in het voorbeeld uitgegaan van een hypotheek van €200.000,- en een modaal

inkomen. Voor de rente zijn we uitgegaan van een 10 jaars rente van 1,88% en een 30 jaars rente van

3,10%.

Dubbel voordeel

Uit de tabel komen twee zaken naar voren. Zoals verwacht is er een verschil in (netto) maandlasten: dat

bedraagt in het eerste jaar € 35,- per maand en loopt op tot € 50,- per maand in jaar tien. In de variant waarin de rente 10 jaar wordt vastgezet is na tien jaar € 5.000,- minder aan maandlasten betaald. Daarnaast is er ook een verschil waarneembaar in het tempo waarin de hypotheken worden afgelost: aflossing van een annuïteitenhypotheek met een lagere rente gaat sneller dan één met een hogere rente. Het verschil bedraagt na 10 jaar meer dan € 7.000,-. Door de keuze voor een rentevaste periode van 10 jaar heeft de consument dus niet alleen een voordeel in maandlast maar heeft hij of zij na tien jaar ook nog eens meer afgelost op de hypotheek.

Maandelijkse besparing apart zetten

Als de consument er vanaf het begin voor kiest om de maandelijkse besparing apart te zetten, dan heeft hij na tien jaar dus een bedrag van € 5.000,- gespaard. Is de rente na tien jaar gestegen, dan is er een buffer beschikbaar van waaruit de hogere maandlast kan worden voldaan. Is de rente echter niet gestegen, dan kan er voor worden gekozen om het opgebouwde saldo middels een extra aflossing in mindering te brengen op de hypotheek waardoor de restant schuld daalt. Het renterisico neemt dan verder af waardoor een eventuele toekomstige rentestijging beter kan worden opgevangen.

Deze constructie vereist evenwel de nodige discipline om het maandelijkse voordeel op te sparen. Is die

aanwezig, dan kan het effect zelfs nog worden vergroot als wordt uitgegaan van de bruto maandlasten. Na

10 jaar is het totale voordeel in maandlast dan opgelopen tot ruim €15.000,-. In het algemeen geldt echter dat als de rente na de eerste tien jaar fors is gestegen, deze tweede variant financieel minder gunstig kan uitpakken.

(bron: De Hypotheekshop)