De Autoriteit Financiële Markten (AFM) maakt zich zorgen over tekenen van oververhitting op de huizenmarkt en aandelenmarkt. De hiermee samenhangende risico’s worden versterkt door meerjarige ontwikkelingen, zoals de aanhoudend lage rente en in het geval van beleggen ook digitalisering.

Dit en meer staat beschreven in Trendzicht 2022, een jaarlijkse publicatie waarin de AFM trends analyseert die de financiële sector en het toezicht daarop beïnvloeden.

De aanhoudende lage rente maakt het voor bedrijven aantrekkelijker om schulden aan te gaan. In combinatie met de hoge aandelenkoersen zijn financiële markten kwetsbaar voor overwaardering. Ook de woningmarkt blijft overspannen.

“De aandelenmarkten blijven records breken en op de huizenmarkt halen kopers alles uit de kast om een woning te bemachtigen. Dat zij vaker afzien van financieringsvoorbehoud of een bouwtechnische keuring is een zorgelijk teken van oververhitting”, zegt AFM bestuursvoorzitter Laura van Geest. “De Nederlandse economie is gevoelig voor een ommekeer van het sentiment, bijvoorbeeld als gevolg van rentestijgingen. Dit kan particulieren flink raken via hun woning en, steeds vaker, beleggingen.”

De oververhitte markt brengt risico’s met zich mee voor consumenten. De hoge huizenprijzen en de hoge schulden die daardoor worden aangegaan, maken huishoudens kwetsbaar bij tegenslag. Zij gaan immers een grote langdurige financiële verplichting aan (vaak 30 jaar). Hoge schulden en renteverplichtingen beperken (financiële) bewegingsvrijheid als behoeften zich wijzigen. En het kan tot grote financiële problemen leiden in geval van werkloosheid, arbeidsongeschiktheid of relatiebeëindiging.

Nog geen tien jaar geleden daalden de huizenprijzen in Nederland met meer dan 20%, wat tot schrijnende situaties leidde voor mensen die bijvoorbeeld gedwongen moesten verhuizen en een restschuld overhielden. Om te voorkomen dat huishoudens zich te diep in de schulden steken, is het belangrijk dat leennormen zorgvuldig worden toegepast vindt AFM.

Onderzoek van de AFM naar het leengedrag van koopstarters wijst uit dat een grote groep koopstarters een hogere hypotheek lijkt te hebben dan verantwoord is. Tussen de 20 en 40% lijkt een hogere hypotheek afgesloten te hebben dan strikt genomen verantwoord is volgens de wettelijke normen.

Het gaat daarbij om bedragen tussen de € 50.000 en € 70.000 boven de norm. Dit komt onder meer doordat studieschulden regelmatig niet worden meegenomen bij het bepalen van de hypotheeksom en door stapeling van kredieten.

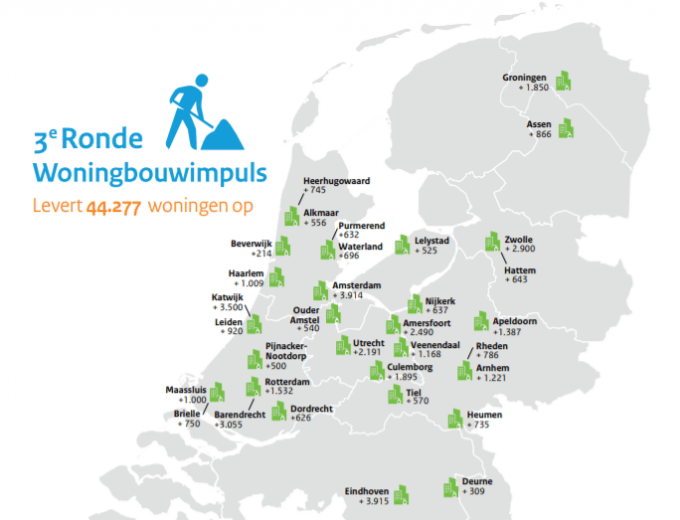

Leennormen alleen zijn niet genoeg om tot een evenwichtige huizenmarkt te komen. Daarvoor zijn structurele oplossingen nodig, zoals meer bouwen en het verminderen van subsidies. Ook stimuleringsregelingen, zoals het nultarief voor de overdrachtsbelasting voor jonge huizenkopers en de verruimde schenkingsregeling, moeten volgens de toezichthouder ‘kritisch tegen het licht worden gehouden’.

In het rapport zegt de AFM: “Regelingen die koopstarters meer financieringsruimte geven, klinken weliswaar sympathiek, maar werken averechts uit. Als het aanbod aan woningen gelijk blijft, drijven zij de huizenprijzen alleen maar verder op. Daarmee wordt de afstand tot de woningmarkt voor koopstarters nog groter en zullen zij zich steeds dieper in de schulden moeten steken.”